اکوسیستم کیف پول دیجیتال در سراسر دنیا پیچیده قلمداد میشوند و به طور کلی رواج آنها به عوامل مختلفی وابسته است. سهولت استفاده و دسترسیپذیری، تعدد موارد استفاده، مدل کسبوکار و امنیت صرفاً بخشی از این عوامل تأثیرگذار است. یکی از دلایل پیچیدگی اکوسیستم کیف پول این است از بازیگران و ذینفعان بسیار زیادی تشکیل شده است و تنها در صورتی یک کیف پول دیجیتال میتواند رشد پیدا کند که الگوی تعاملی مناسبی میان این بازیگران حکمفرما باشد. امروزه در کشورهای مختلف شاهد تعداد زیادی از کیف پولها با تواناییها، جذابیتها و فناوریهای مختلف هستیم که تعداد اندکی از آنها توانستهاند به موفقیت دست پیدا کنند.

جذابیت و قدرت بالقوه این اکوسیستم به قدری بالا است که حتی سازمانها و برندهای بزرگ خارج از صنعت پرداخت و بانکداری در دنیا تصمیم گرفتند تا به این حوزه ورود پیدا کنند و شانس خود را امتحان کنند. اما متأسفانه اغلب آنها به گورستان کیف پولها پیوستند که در این میان به گوگل میتوان اشاره کرد که با کیف پولهای مختلف سعی کرد وارد بازارهای بینالمللی و حتی بومی برخی کشورها شود؛ یا Softcard (همان ISIS سابق) که به پشتوانه AT&T، Verizon و T-Mobile شروع به فعالیت کرده بود؛ و یا CurrentC که توسط شرکت MCX (کنسرسیومی از بزرگترین شرکتهای خردهفروشی آمریکا با پشتوانه بانک Chase) شکل گرفته بود؛ و صدها کیف پول دیگر که در کشورهای توسعهیافتهای همچون فرانسه، انگلستان و کانادا بوجود آمدند و بعد از مدتی به فعالیت خود خاتمه دادند.

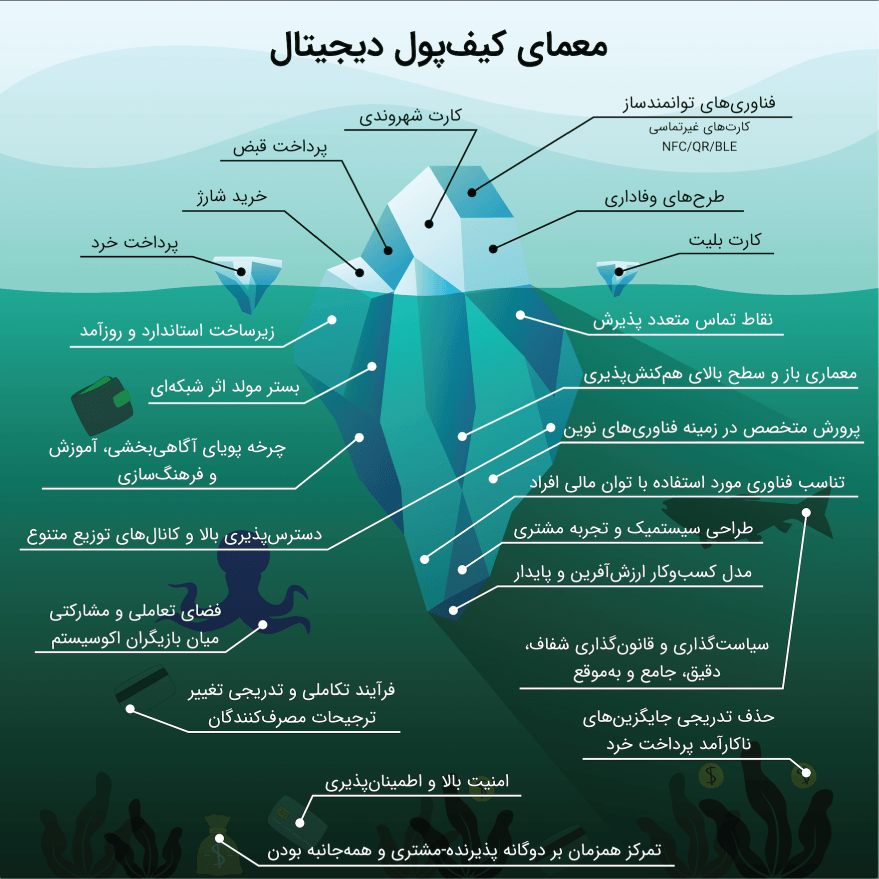

در ایران نیز وضعیت مشابه بوده و فارغ از اینکه کیف پول توسط کدام سازمان ارائه شده است، به سرنوشت شوم اکثر کیف پولها دچار شده است و نتوانسته است رشد مقیاسپذیری داشته باشد. یکی از بزرگترین چالشهای مسیر رواج کیف پول دیجیتال در ایران این است که استفاده از کارتهای بانکی همچون پول نقد نه برای مردم و نه برای فروشندگان و پذیرندگان، هزینه آشکاری ندارد و این موضوع باعث میشود که فراگیری کیف پول دشوارتر از پیشبینیهای اولیهی سازمانها شود. اما حتی اگر این مسأله نیز با اصلاح نظام کارمزدی کشور برطرف شده یا بهبود یابد، معمای غامض کیف پول در ایران به سادگی حل نخواهد شد.

فناوریهای نوین که روزی نویدبخش ظهور کیف پولهای دیجیتال و هوشمند بودند، یکی پس از دیگری در بوتهی آزمایش قرار گرفتند و مصرفکنندگان خود را مأیوس کردند. ما در ایران راهکارهای فناورانهی مختلفی را در این خصوص سنجیدهایم که میتوان به برخی از انواع آنها اشاره کرد:

کیف پول دیجیتال تکمنظوره و حلقهبسته آنلاین

اغلب پلتفرمها و سامانههای دیجیتال و نوظهور برای کاربران خود چنین کیف پولهایی را توسعه دادهاند تا مشتریانشان بدین وسیله بتوانند سطح تجربه بالاتری از خدماتشان را تجربه کنند. نظر به اینکه تخصص این کسبوکارها عموماً فناوریهای مالی و پرداخت الکترونیک نیست، احتمال پیادهسازی شدن استانداردهای مرسوم و الزامات سیستمهای پرداخت در لایههای مختلف این کیف پولها بسیار پایین است و این خود موجب میشود که در عمل راهکارهای قابل اتکایی محسوب نشوند و نهایتاً در جلب حس اعتماد و اطمینان کاربرانشان مغلوب شوند.

سؤالات و دغدغههای ذهنی پایهای کاربران در مواجهه با اینگونه کیف پولها این است که اگر وجهی در این حسابهای مجازی ذخیره کنم، آیا همواره به آن وجه دسترسی خواهم داشت، آیا میتوان مطمئن بود که این وجه عمداً یا سهواً از بین نمیرود و در صورت ناپدید شدن آن وجوه کدام مرجع قانونی پاسخگو خواهد بود؟ عامل تأثیرگذار دیگر در خصوص گسترش استفاده از این کیف پولها، میزان تکرارشوندگی استفاده از خدمات آن کسبوکارهاست. هرچه نوع خدمات ارائه شده توسط آن کسبوکارها روزمرهتر باشد، احتمال افزایش انگیزهی افراد در استفاده از این کیف پولهای دیجیتال بیشتر خواهد شد.

کیف پول دیجیتال تکمنظوره و حلقهبسته آفلاین

این کیف پولها در قالب کارتهای شهروندی با بهرهگیری از فناوریهای غیرتماسی تجربه پرداخت سریع و بدون نیاز به اینترنت را برای افراد به ارمغان آوردند. اینگونه کیف پولها که با اسامی مختلف و به صورتهای مختلف در چند سال گذشته ارائه شدهاند، غالباً نتوانستهاند از ابزاری برای پرداخت کرایهی سیستمهای حمل و نقل عمومی همچون اتوبوس و مترو، فراتر روند.

یکی از مهمترین موانع عدم گسترش این خدمات به سایر حوزهها، دغدغههای امنیتی اینگونه کیف پولها بوده است. امروزه علیرغم هشدارها و اطلاعرسانیهای اعلامشده از سوی متخصصان امنیت، اغلب کیف پولهای حمل و نقل عمومی در اقصی نقاط کشور از فناوریهای منسوخ و از کارافتادهای استفاده میکنند که خود موجب خلق پول و کلاهبرداریهای متعدد و نهایتا تحمیل ضررهای میلیاردی به سازمانهای ذینفع شده است. ارتقاء فناوری این کیف پولها (حتی صرفاً در لایهی کارت غیرتماسی مورد استفاده) جهت مقیاسپذیر شدن خدماتشان نیازمند سرمایهگذاری هنگفتی از سوی ذینفعان مربوطه است. اما اگر از ایدهآلهای کیف پول دیجیتال بخواهیم صرفنظر کنیم، این کیف پولهای تکمنظوره تا حد قابل قبولی میان مصرفکنندگان رواج پیدا کرد و علل این رخداد قطعاً برای گسترش استفاده از سایر کیف پولها قابل تأمل است.

از میان دلایل رشد استفاده از این کارتها میتوان به این موارد اشاره نمود: کانالهای توزیع فراوان، سیاست و راهبری مؤثر مهاجرت از پول نقد و بلیت کاغذی به کیف پول دیجیتال، بهرهگیری مناسب از محرکهای تشویقی، سهولت ذاتی تراکنشهای Tap&Go و حذف تدریجی راهحلهای جایگزین.

البته با توجه به اینکه اینگونه کیف پولها هم تکمنظوره هستند، کاربران رغبت چندانی به نگهداشت مبلغ در این کارتهای غیرتماسی بیشتر از حد نیاز یک الی چند روزه خود نداشته و از طرف دیگر، با در نظر گرفتن ماهیت نه چندان امن این کیف پولها (بینام، بدون رمز،…)، مفقود شدن یا دزدیده شدن آنها معادل گم شدن یا دزدیده شدن پول نقد است. علاوه بر این، با توجه به اینکه شرکتهای فراهمکنندهی این کیف پولها، کوچکترین ارزش افزودهای به خدمت پایهای خود اضافه نکردهاند، احتمال گسترش استفاده این کیف پولها و فراگیری آنها بسیار بعید خواهد بود.

راهکار ۳۶۰ درجه پرداخت

ویژه کسبوکارها

کیف پولهای دیجیتال چندمنظوره صادر شده توسط بانکها

کیف پولهای شهروندی اشاره شده به مرور زمان به سمت باز شدن و رفع انحصار حرکت کردند و بانکهایی نیز به ارائه کارتهای چندمنظوره شهروندی اقدام نمودند. کیف پولهای چندمنظوره، اصولاً با بهرهمندی از فناوریهای هایبرید که ترکیبی از نوار مغناطیسی و یکی از انواع مختلف تراشههای هوشمند (تماسی و یا غیرتماسی) به مشتریان ارائه میشوند، در واقع به نوعی ترکیبکننده چند خدمت در یک بدنه هستند و باعث افزایش استفاده از کیف پول نشدهاند.

علاوه بر این، کارتهای تراشهدار به مراتب گرانتر از کارتهای مغناطیسی ساده هستند و عموماً مشتریان در ازای دریافت خدمات پایهی گذشته میلی به پرداخت هزینهی بیشتر ندارند.

برخی از هزینههای پنهان طرحهای کیف پول دیجیتال بیشتر در آموزش و فرهنگسازی کیف پول نمایان میشود. بدین صورت که بر اساس مطالعات میدانی بنده که در بانکهای ارائهدهندهی خدمات کیف پول انجام شده است، اطلاعرسانی و آموزش بسیار ضعیف صورت میگیرد و کارمندان اغلب این بانکها (حتی شعب ممتاز)، در هنگام تعویض یا صدور کارت بانکی، توضیحی در خصوص قابلیتهای کیف پولِ کارت ارائه نمیکنند.

مزایای استفاده از کیف پول دیجیتال، اماکن قابل استفاده، چگونگی شارژ کردن کیف پول، نحوه مشاهده تراکنشهای انجام شده بوسیله کیف پول (در صورت وجود این امکان) و …، مباحثی است که در مراجعات افراد به شعب بیپاسخ میماند و نهایت تلاش اغلب این بانکها چاپ تعدادی پوستر و کاتالوگ معرفی خدمت است که افراد باید به صورت خودجوش و از روی کنجکاوی به مطالعهی آنها بپردازند.

اگر یک کارمند بانک به طور میانگین در ۱۵ دقیقه به افتتاح یک حساب بانکی (یا هر نوع خدمترسانی دیگر) برای یک مشتری بپردازد، حال برای معرفی این خدمت یعنی کیف پول الکترونیکی باید حداقل ۵ تا ۱۰ دقیقه وقت صرف کند، یعنی در یک زمان مشخص، در ازای معرفی این طرح به سه نفر، آن کارمند بانک از خدمترسانی به مشتری چهارم باز خواهد ماند. بنابراین اگر پاداش یا محرک انگیزانندهای وجود نداشته باشد، این آموزش و اطلاعرسانی مغفول خواهد ماند.

پرداخت امن و آسان با جیبیمو

کیف پول دیجیتال موبایلی

با افزایش ضریب نفوذ گوشیهای هوشمند، تصور میشد که راه نجات کیف پولها، مهاجرت به ابزاری جدید است که همواره همراه همه افراد باشد. اما پس از ظهور تعدادی از این کیف پولهای موبایلی، متخصصین مجدداً با همان بنبستهای عدم مقیاسپذیری روبرو شدند.

فناوریهای جدید شاید بتوانند تسهیلگر یک ارزشآفرینی باشند ولی لزوماً نمیتوانند عامل موفقیت و فراگیری یک راهکار باشند. سوالی که همواره مطرح میشود این است که کدام فناوری نهایتاً میتواند باعث فراگیر شدن کیف پولها شود کارتهای هوشمند، NFC، کد QR یا BLE؟ در پاسخ باید گفت که در بازارهای مختلف، هر یک از این فناوریها موفق یا ناموفق بودهاند. کد QR در چین و در اپلیکیشنهایی همچون AliPay و WeChat مؤثر واقع شدند ولی در اروپا و برخی از کشورهای غربی NFC توانست جای خود را در میان مصرفکنندگان باز کند. بنابراین نمیتوان با قطعیت گفت کدام یک بر دیگری ارجحیت دارد اما شاید این فناوریها با قرار گرفتن در کنار یکدیگر بتوانند بهترین تجربه کاربری را برای افراد به ارمغان آورند و نتیجتا موجب رواج بیشتر کیف پول دیجیتال ارائه شده شوند.

اهمیت این موضوع در یکی از پروژههای شاخص کیف پول دیجیتال کشور که با به کارگیری از فناوری NFC پیادهسازی شد، نمایان گردید. از جمله مزایای این فناوری، افزایش چشمگیر امنیت، مدیریت یکپارچه و در عین حال توزیعشده، سهولت استفاده و ایجاد کاربردهای متنوع است که همگی از پیشنیازهای یک کیف پول دیجیتال چندمنظوره هستند. با این وجود، در واقعیت این کیف پول نیز نتوانست فراگیر شود.

در ادامه به برخی از مهمترین عوامل بازدارنده رواج اینگونه کیف پولها اشاره میشود:

| عوامل نهادی | |||

| نبود راهبری و حاکمیت مؤثر: عدم تنظیم سیاستهای پشتیبان کیف پول توسط قانونگذاران | فرهنگ عدم همکاری میان اپراتورهای تلفن همراه | فضای عدم اعتماد میان بازیگران اکوسیستم و تمامیتخواهی افراطی اپراتورهای تلفن همراه، بانکها، فراهمکنندگان خدمات پرداخت و … | فرهنگ عدم همکاری فراهمکنندگان خدمات |

| عوامل عملیاتی | |||

| ضعف استانداردسازی و عدم قطعیت فناوری | عدم فراگیری و گسترش موبایلها و سیمکارتهای NFC | عدم دسترسی به حافظه امن موبایل | عدم وجود زیرساخت پذیرش مناسب و کمبود همکنشپذیری |

| عوامل بازار | |||

| عدم شکلگیری ائتلافهای استراتژیک | تضاد منافع میان ذینفعان | مدلهای کسبوکار ضعیف | نیاز به سرمایهگذاری بالای مالی، زمانی و نیروی انسانی |

با توجه به موارد اشاره شده، میتوان دریافت که فراگیری کیف پول دیجیتال صرفاً در گرو فناوری به کار رفته، آفلاین یا آنلاین بودن آن، شهرت شرکت ارائهدهنده کیف پول نیست. حتی مانند بسیاری از کسبوکارهای دیگر، تقلید یا کپیبرداری خوب از نمونههای موفق کیف پول، نمیتواند منجر به رواج یک کیف پول در کشور شود، خواه زیرساخت آن کیف پول از کشورهایی چون چین و هند فراهم شده باشد یا به صورت بومی توسعه داده شده باشد.

شرایط نهادی، محیطی، فرهنگی و عملیاتی متمایز کشورها باعث میشود که نتوان نسخهای واحد برای کیف پول دیجیتال ارائه کرد و مشاهده میشود که مدلی که در چین موجب فراگیری شد، در کشورهای اروپایی موفق نبوده است.

کیف پولهای دیجیتال زمانی میتوانند جایگزین معادل فیزیکیشان شوند که فقط مختص پرداخت خرد و خرید شارژ و پرداخت قبض و عوارض نباشند بلکه موارد مصرف متنوعی را شامل شوند که این مهم از تعامل بازیگران مختلف صورت میپذیرد. ما در این اکوسیستم، با دوگانه یا دایکاتومی فروشنده-مشتری روبرو هستیم.

شرکت فراهمکننده کیف پول دیجیتال باید بر هر دو سوی این دوگانه متمرکز باشد و به مداقه مشکلات و نیازهای اساسیشان بپردازد تا نهایتاً ارزشآفرینی صورت گیرد. فروشندگان به گفته خودشان به دنبال پیچیدگی و دردسر جدید نیستند و مشتریان به یک قلک دیجیتال دیگر احتیاج ندارند و معتقدند که حسابهای بانکی و سایر کارتهای پلاستیکی به خوبی پاسخگوی نیازشان هستند. در واقع یکی از بزرگترین موانع گسترش استفاده از کیف پولها در این مدل ذهنی مصرفکنندگان نهفته است که پول نقد و کارتهای بانکی انتخابهای امنتری برای پرداخت هستند.

کسبوکارهای خدمات مالی و هر آنچه که به پول مرتبط باشد بر پایهی اعتماد بنا میشوند و جلب اعتماد فرآیندی زمانبر است. برای برندهایی مانند Master، Visa، PayPal و Amex سالها زمان برد تا بتوانند بر ذهن مخاطبین و مشتریانشان حک شوند. ویژگی محصول و خدمت آنها صرفاً سادگی و آسودگی نیست بلکه جوهره محصول آنها اعتماد، اطمینان، اتکاپذیری است.

چندین سال است که میشنویم و میخوانیم که امسال، سال کیف پول موبایلی است و مرگ پول نقد نزدیک است. به عقیده من، این گزارشات بیش از حد اغراق شده هستند. پذیرش و رواج کیف پول دیجیتال از یک فرآیند تکاملی پیروی میکند. ترجیحات مشتریان در زمینهی پرداخت معمولاً بر اساس عادت است و تغییر این عادات و ترجیحات در مقیاس وسیع، زمان میبرد و در کشورهای دیگر نیز کیف پولها به سادگی و یکشبه ارائه و فراگیر نشدند.

کیف پول الکترونیکی، فراتر از یک پلتفرم پرداخت است و باید بتواند علاوه بر قسمت پرداخت در چرخه حیات یک خرید، سایر اجزای این فرآیند را نیز همچون جستوجو، انتخاب، سفارشگذاری، دریافت محصول، خدمات پس از فروش و … شامل شود. چرا که مشتریان به یک کیف پول جامع (نه یک سوپر اپ) نیاز دارند؛ یک کیف پول با چندین و چند مورد مصرف به جای چند کیف پول تکمنظوره، تا بتوانند هرجایی که خواستند بتوانند از آن استفاده کنند و خرید خود را انجام دهند. پذیرندگان نیز راهکاری جهانشمول و ۳۶۰ درجه میخواهند، از این رو «همهجانبه» بودن محصول برای ایجاد اثر شبکهای جهت موفقیت تجاری کیف پولها لازم است.

در پایان در پاسخ به این سوال که کیف پولهای آفلاین تا چه حد شانس دارند که در ایران پذیرا شوند باید گفت که قطعیتی در این خصوص وجود ندارد و ما حتی به آن قطعیت حتی نزدیک هم نشدهایم. اما وضعیت کیف پول دیجیتال در ایران قطعا تغییر خواهد کرد. رشد و مقیاسپذیری کیف پولها ممکن است کندتر از پیشبینی اولیه صاحب نظران باشد ولی حرکت به سوی پرداختهای موبایلی از برخی جهات اجتنابناپذیر است؛ شاید نه به عنوان جایگزین ابدی فناوری کارتهای موجود، بلکه به عنوان یک گزینه دیگر که بسیاری از مصرفکنندگان علاقه دارند استفاده کنند.